La previdenza obbligatoria ha fallito

Istituzioni ed economia

Chi scrive è nato nel 1982, perciò ha ben poco da rallegrarsi sentendo le parole del presidente dell'INPS Tito Boeri, che in questi giorni ha dichiarato che quella dei nati negli anni '80 rischia di essere – a livello previdenziale s’intende – una "generazione perduta". E in effetti sempre lo scrivente qualche nefasto presagio l'aveva subodorato quando, con la stessa curiosità che uccise il gatto, aveva usufruito del servizio "La mia pensione" messo a disposizione sul sito dell'ente previdenziale, scoprendo con un certo rammarico che la pensione anticipata - supponendo una contribuzione ininterrotta e rivalutata di un ipotetico costo della vita - sarebbe arrivata a 67 anni con un tasso di conversione del 68%, e quella regolare tre anni dopo con una percentuale di circa l'80%.

Poffare! Eppure il sottoscritto è uno dei fortunati, avendo iniziato a lavorare poco prima dei ventun'anni, e dunque almeno in linea teorica pieno di speranze circa la possibilità di godere una vecchiaia serena e, a livello economico, stabile e solida. D'altronde chi, dopo una vita di dure fatiche, non desidera godersi i frutti del proprio lavoro? A questa generazione, pare, non è concesso. Cosa c'è dunque che non va?

Bisogna concedere un merito a Boeri: da quando è assurto alla presidenza dell'ente ha vestito (giustamente) i panni della Cassandra, mettendo più volte in guardia gli italiani circa la reale portata della loro futura pensione. Da questo punto di vista l'operazione "busta arancione" non è un mero rendiconto previdenziale, ma anche un atto mirato a formare (o svegliare?) la coscienza dei cittadini. Lasciando però da parte le considerazioni di carattere pedagogico, senza dubbio edulcoranti ma utili quanto l'orchestra che continua a suonare mentre il Titanic affonda, il problema rimane: esisterà mai una "mia pensione"?

Se la risposta è "molto probabilmente no", come a più riprese ha lasciato intendere Boeri, il rischio paventato non è di poco conto: i membri della nostra generazione non solo sono spesso costretti a dover fronteggiare la disperata ricerca di un'occupazione, ma nel fortuito caso in cui riescono a trovarla si trovano a versare contributi previdenziali che, nel migliore dei casi, servono per pagare le pensioni correnti. Figuriamoci accumulare un gruzzoletto per il futuro! Per farvi comprendere la portata assurda del problema immaginate che domani il vostro amico assicuratore di fiducia, lo stesso che vi ha convinti a stipulare qualunque tipo di polizza, si presenti alla vostra porta presentandovi un nuovo prodotto di risparmio che la compagnia per la quale lavora, essendo in dissesto finanziario, ha strutturato in modo tale che il vostro premio mensile in realtà serva per coprire la liquidazione delle polizze degli altri clienti, e che a fine vita della polizza riuscirete verosimilmente a riscattare solo una minima parte del capitale versato. I casi sono due: o siete Gandhi e vi fate una bella risata oppure userete con lui le cattive maniere. Questo è, in metafora, quanto la nostra generazione è costretta a subire dall’INPS.

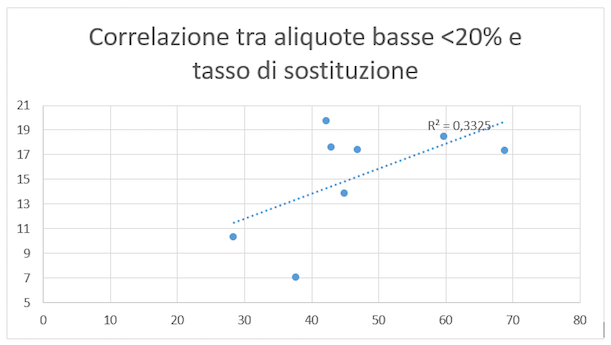

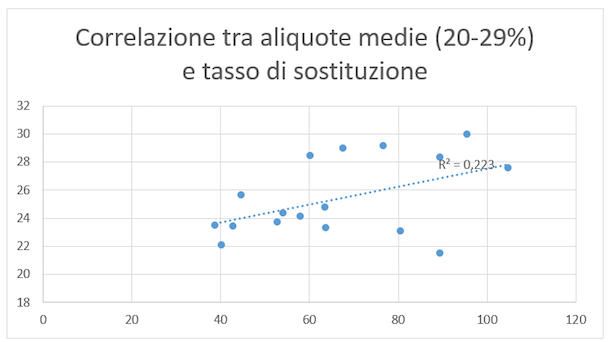

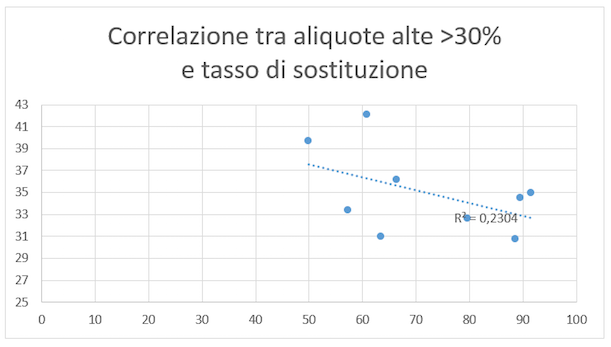

Ci è stato insegnato che poiché il nostro sistema è a ripartizione - quello in cui i contributi dei lavoratori servono a pagare i trattamenti pensionistici in essere - la finalità della previdenza non è assicurativa ma redistributiva. Tuttavia, rebus sic stantibus, cade anche questa giustificazione: perorare il carattere sociale della previdenza da un lato, e dall’altro costringere a versare contributi previdenziali con la (quasi) certezza di ottenere una rendita mai e poi mai all'altezza di quanto corrisposto – oppure talmente lontano nel tempo che in relazione all’aspettativa di vita si rischia di fruirne per un tempo troppo ridotto – è scorretto dal punto di vista etico ancora prima che economico. Direte voi: negli altri Paesi i tassi di conversione sono molto più bassi. Giusto, risponde lo scrivente, che pur non essendo un fan della regressione lineare desidera sottolineare che, se di correlazione positiva tra aliquota previdenziale e tasso di sostituzione si può parlare, questa è senz’altro più chiara tra i Paesi che applicano un’aliquota bassa (che corrisponde con più probabilità a conversioni minori ma allo stesso libera risorse per i consumi e per il risparmio) piuttosto che aliquote medie (20-29%) oppure alte (>30%, tra cui l’Italia), ove la correlazione è addirittura negativa.

Le considerazioni sopra esposte portano ad una semplice quanto severa conclusione: la previdenza obbligatoria ha fallito, per almeno due motivi. Primo, l'ostinato tentativo di configurare la pensione come una prestazione di carattere sociale e non assicurativo, ha generato un sistema strutturalmente incapace di raggiungere il break even e dunque per sua natura insensato dal punto di vista economico. Secondo, questa scelta di fondo unita alla non-decisione perenne di riformare dalle fondamenta il sistema ha dato alla luce come minimo un paio di generazioni totalmente ignoranti sul proprio futuro previdenziale, e di conseguenza completamente disinteressate a qualsivoglia argomento in merito. Difficile immaginare uno scenario peggiore, specialmente per un Paese in piena crisi occupazionale e in veloce declino demografico.

E' troppo tardi? Forse sì. E' da diversi decenni che sono allo studio modelli che simulano l'abbandono del sistema a ripartizione verso quello a capitalizzazione, in cui cioè il singolo lavoratore si vede restituiti sotto forma di pensione gli stessi importi che ha versato nella sua vita lavorativa, rivalutati di un interesse. Fornero e Castellino, che optano per un sistema misto, hanno addirittura calcolato che il passaggio al nuovo regime comporterebbe una riduzione del cuneo fiscale con relativi benefici per l'occupazione e l'economia, innestando in tal modo un circolo virtuoso. La proposta Modigliani-Cipriani è più radicale e simula il passaggio ad un sistema a capitalizzazione puro, “sacrificando” il tfr dei lavoratori attuali a copertura del "buco" per la mancata contribuzione, in una sorta di scambio occupati/pensionati volto a “pareggiare i conti” a beneficio delle generazioni future.

Comunque la si pensi, l'abolizione della previdenza obbligatoria non dev'essere più considerata un tabù ma una alternativa, certamente tutta da costruire ma senz'altro più credibile dell’attuale sistema, se vogliamo che "la mia pensione" non sia una formula astratta relegata in un futuro indefinito ma piuttosto il frutto di scelte chiare, razionali e soprattutto libere.